こんばんは、鬼塚祐一です。本日は、時代遅れな投資信託3選という内容で、お話をします。

時代遅れな投資信託3選とは、一体何なのか?

・購入時手数料がかかる

・信託期間が決まっている

・毎月分配型

この3つです。

それでは、早速、解説していきます。

購入時手数料がかかる

これは、何かというと、投資信託は、購入する時に、手数料がかかる商品と、手数料がかからない商品があります。

投資信託で、手数料が、かからない商品のことを、ノーロード投信といいます。

ですので、商品によって、手数料がかかるものと、かからないものが、あるわけです。

よく、投資初心者向けの本や、投資についてネット上にある情報などには、手数料がかからない、ノーロード投信を、購入するといいよ、という風に書いてあります。

ちなみに、購入時手数料は、どれくらいかかるのか?

大体、3%の商品が多くて、消費税を入れると3.3%です。

今回は、分かりやすくするために、3%で、計算してみましょう。

3%は、金額でいうと、どれくらいかかるのか?

例えば、100万円分の投資信託を、購入しようとしたら手数料で、最初に3万円引かれるわけです。

すると、97万円からスタートすることになります。

いきなり元本割れしていまいます。

非常に効率が、悪いですよね。

まず手数料の3万円分を、取り戻すだけで、余計な時間が、かかってしまいます。

ということなので、購入時手数料が、かかる商品を選ぶと、運用効率が悪くなります。

それに対して、手数料がかからないノーロード投信を選んでおけば、100万円投資すると100万円からスタートできるので、効率がいいですよ、という風に言われています。

さらに最近、もっとパワーアップしてきており、ノーロード投信ではなく、手数料が、かかる投資信託でも、今では、手数料の無料化が、ネット証券を中心に、進んできています。

例えば、楽天証券のページを見ますと、2019年12月16日から、投資信託の買付手数料が、全部無料になりました。

なので、ノーロード投信だけではなく、他のすべての投資信託が、無料ということです。

2019年12月16日より前は、どのぐらい買付手数料が、かかっていたのか、事例を見てみましょう。

その当時、楽天証券で人気があった、買付手数料ありの人気ファンド上位5選の中の一部には、

・ピクテ・グローバル・インカム株式ファンド(毎月分配型)

・東京海上・円資産バランスファンド(毎月決算型)

・ダイワ・US−REIT・オープン(毎月決算型)

などが、入っています。

手数料が、

・ピクテ・グローバル・インカム株式ファンドだと、最大3.3%

・東京海上・円資産バランスファンドだと、最大1.65%

・ダイワ・US−REIT・オープンだと、最大2.2%

とありますので、これだけ、手数料がかかっていたわけです。

以前は、楽天証券という、インターネットの証券会社を使っていたとしても、手数料が、かかっていました。

ところが、これも今は、無料になったわけですね。

こうした、購入時手数料のかかる商品は、他にも、色々な金融機関で、販売されています。

例えば、野村證券や、大和証券などの、窓口のある金融機関に、行っても購入できるわけです。

そうした金融機関で、購入時手数料のかかる商品を購入すると、当然、手数料が引かれます。

先程の、楽天証券の、ピクテ・グローバル・インカム株式ファンドだと、最大3.3%と記載されていますが、実は、購入時手数料は、金融機関で手数料の金額を、決めることができます。

最大3.3%の時は、手数料は、3.3%までにして下さいという意味です。

最大3.3%以内であれば、各社が、自分のところは、手数料は、これぐらいにします、と選ぶことができるということです。

手数料がかかる商品は、大体は、最大で設定されていると思って下さい。

ですから、窓口のある金融機関で、購入時手数料のかかる商品を購入すると、手数料が、引かれてしまうわけですけれど、こういう商品でさえも、ネット証券は、無料にしてきたということですね。

購入時手数料を、全部無料にしているのが、楽天証券以外でも、SBI証券や、松井証券など、広がりを見せています。

購入時手数料が、無料なのは、メリットが、かなり大きいです。

もし、月1万円を、積立しようとする場合に、買付手数料が、3.3%かかるとしたら、毎月、330円が引かれてしまいます。

非常に効率が、悪くなりますよね。

手数料が、かからなければ、もちろん引かれないので、断然いいということです。

なので、購入時手数料がかかる、商品以外を選ぶようにして、仮に、手数料が、かかる商品であったとしても、手数料を無料にしてくれている、証券会社を選ぶなら、手数料が引かれないので、いいですよ、ということになります。

信託期間が決まっている

信託期間は、何のことなのか?

分かりやすくいうと、満期のことだと思って下さい。

例えば、保険や定期預金などは、満期がありますよね。

投資信託も、実は、満期がある商品があります。

それを、信託期間と言います。

そもそも、投資信託は、長期運用で、力を発揮する商品です。

ですから、1年間の間に、資産を増やしたいなという目的には、向いていない商品です。

例えば、積立NISAは20年間、非課税で、積立できますよね。

なぜ、20年間なのかは、投資信託が、長期で力を発揮する商品だから、それに合わせて、積立NISAは、長期で20年間、積立できる設計に、なっているわけです。

投資信託は、基本的に、長期運用するものです。

老後資金用に長期的に貯めたり、あるいは、お子さんが、生まれたばかりだと、18年後には、大学資金が、必要になります。

そうした、長期的に、将来的に必要になるお金を、効率よく増やしていこうという時に、投資信託を使うのが、基本的な考え方になります。

長期で運用したいのに、信託期間、つまり満期が決まっていたらどうでしょうか?

例えば、

「1年後に、満期で運用が強制終了です。現金化されます。」

だと困りますよね。

「老後のために、20年間、30年間、運用したいのに来年、満期だったら困る。」

となりますよね。

ですから、信託期間が決まっていない商品を、選びましょうということです。

今は、変わってきているかも知れませんが、以前は、信託期間が決まっている商品が、ものすごく多くありました。

なぜかというと、これは、証券会社の、ビジネスモデルを、考えると分かります。

証券会社は、利益は、どこで得ているでしょうか?

今、私が話している証券会社は、インターネットの証券会社ではなく、窓口がある証券会社や、銀行だと思って下さい。

投資信託を、販売している証券会社や銀行が、どこで収入を得ているかといいますと、1つ目の話で出てきた、購入時手数料です。

購入時手数料は、運用会社、先程、楽天証券で登場した、ピクテや東京海上などがもらうわけでは、ありません。

商品を販売した会社、つまり、証券会社や銀行に入ってきます。

ですから、購入時手数料で、稼ぎたいわけです。

稼ぐために、どうやって、もっと利益を上げるかというと、お客さんが、何回も売ったり、買ったりしてくれたら、何回でも、購入時手数料が、稼げますよね。

なので、1個の商品を、10年20年も、ずっと持ち続けられると、収入を得るチャンスが、ないわけです。

何回も売ったり、買ったりして欲しいわけですが、そうしてもらうには、どうしたらいいでしょうか?

満期を設けておけば、いいわけです。

信託期間が、数年と決まっていれば、それが終わった時に、証券会社や銀行は、

「次に、こんな商品がありますけれど、どうですか?」

と提案できますよね。

そうすると、お客さんは、

「じゃあ、それにしますね。」

となりやすいわけです。

それで、信託期間が決まっているものが多い、ということです。

信託期間が、決まっているかどうか、どこを見たら分かるのかというと、目論見書を見れば分かります。

目論見書は、最近だと、投資信託説明書と記載されている時もあります。

目論見書と説明書は、同じものです。

言葉の響きとしては、説明書の方が、分かりやすいですよね。

信託期間を、今まで気にしたことがなかった人は、チェックして見て下さい。

毎月分配型

毎月分配型は、何かというと、毎月、分配金という形で、お金が振り込まれてくるタイプです。

毎月分配型に関しては、ネットで検索すると、毎月分配型なんて買わないほうがいいという情報が、もう沢山でていますから、ずいぶん浸透しているのではないかなと思います。

それでも、銀行や証券会社の窓口で、勧められるがままに、購入して、毎月分配型持ってる人は、結構まだまだいっぱい、います。

毎月分配型と、そうでない場合は、どれぐらい受取額が、違ってくるのかを、お話したいと思います。

そのために、事例をご紹介します。

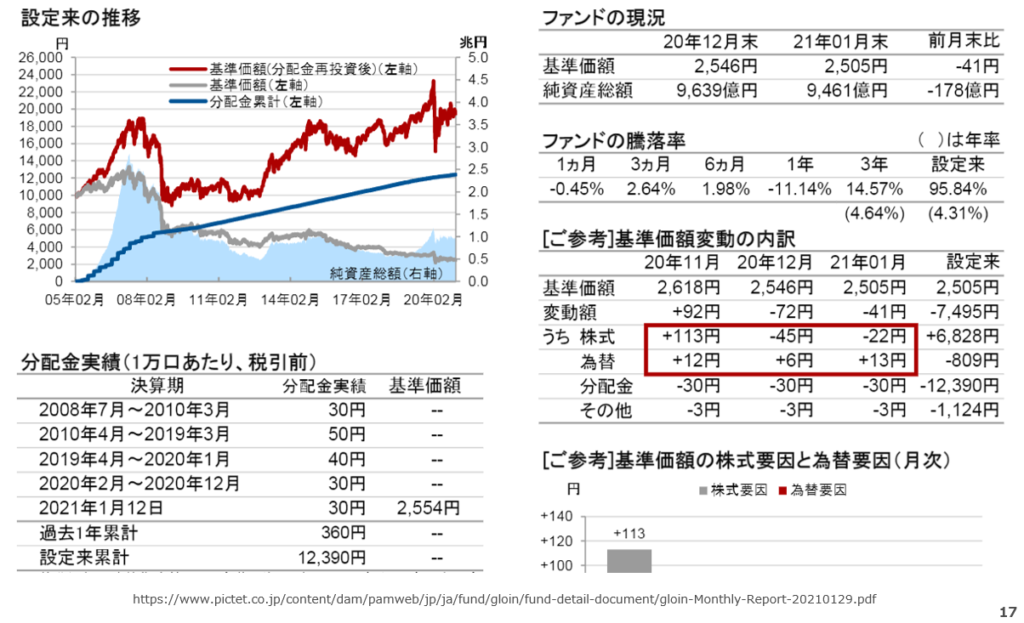

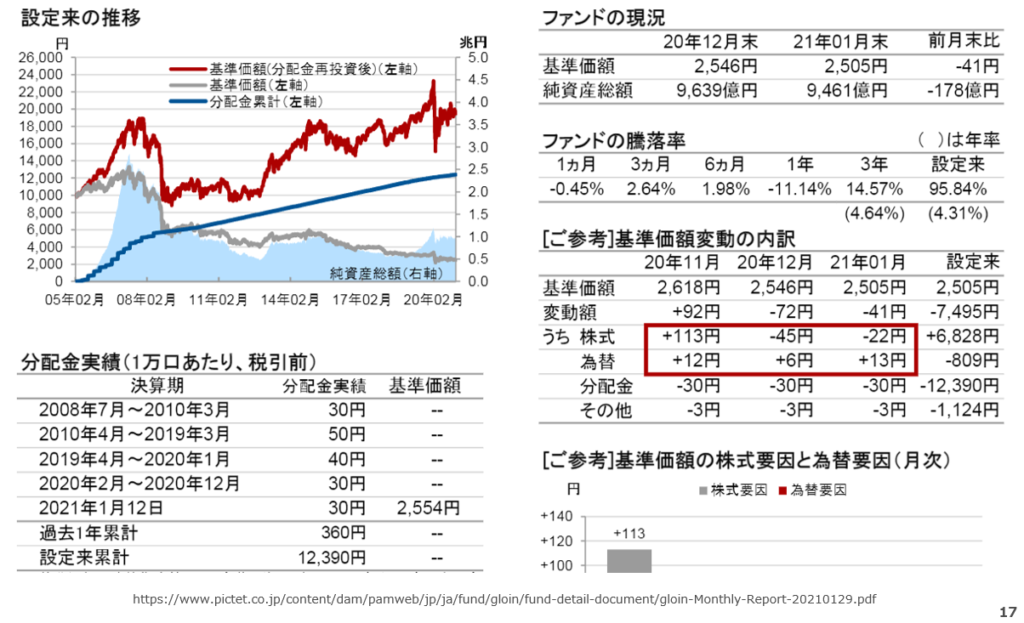

これは、ある商品の最新の、運用レポートです。

この商品が、今日本で売られている投資信託で、時価総額が3位の、毎月分配型の商品です。

ですから、とても売れている商品です。

まず、基準価格を見てみましょう。

基準価格は、何かというと、投資信託の値段のことだと思って下さい。

値段が2021年1月末で、2505円となっています。

発売された時の基準価格は、いくらだったのかというと、このグラフの一番左側を、ご覧下さい。

1万円です。

ちなみに、グレー色のグラフが、基準価格です。

投資信託は、発売される時に、1万円からスタートします。

1万円からスタートしたら、分かりやすいですよね。

1万円からスタートして、最初に増えて、2008年に暴落しています。

これは、リーマンショックですね。

そして、ぐんと減って、後は、ずっと低迷している感じですね。

下がり続けていて、2021年1月末時点で、2505円です。

1万円からスタートして、2505円に下がっています。

「うわっ!4分の1に下がっている。めっちゃ損してる!!」

と感じるかもしれませんが、これは、別に損をしているわけでは、ありません。

なぜかというと、この商品は、毎月分配型なので、2005年に発売されて、この15年間という期間中に、毎月分配金を、受け取ってきているわけです。

いくら受け取ってきているかというと、分配金実績を見ると、分かります。

直近の2021年1月12日だと、30円ですね。

これは、毎月30円、受け取っているということです。

多い時は、2010年4月〜2019年3月で、50円の月もありますね。

一番下の、設定来累計を見ますと、発売してスタートしてから、直近までの受取総額が、1万2390円となっています。

ということは、この1万2390円を、今まで、受け取ってきているわけですね。

おそらく大半の方は、受け取った分配金をお小遣いにして使っていると思いますが、今回は仮に、使わずに、1万2390円を、全て取っておいたとしましょう。

そして、今解約すると、いくら戻ってくるかというと、2021年1月末の基準価格が、2505円ですので、この2505円が、戻ってきます。

計算しますと、

分配金 1万2390円 + 基準価格 2505円= 1万4895円です。

1万4895円が、受取総額ということになります。

投資した額は、いくらだったのかというと、基準価格は、最初1万円でしたよね。

なので最初1万円で、投資した人は、解約すると、2505円しか戻ってこないですが、分配金も一緒に1万2390円を受け取っているので、総額1万4895円になり、約5000円のプラスになっています。

今度は、もし、その分配金を受け取らずに、再投資していたら、どうなっていたのかを、考えてみましょう。

先程のグラフのデータにある、赤いグラフが、基準価額分配金再投資後です。

1万円からスタートして、2021年1月末時点で、2万円と、その下の1万8000円のラインの間の少し上ぐらいにあるので、今回は、2万円だとします。

これは、どういうことかというと、毎月受け取れる、30円や50円の分配金を受け取らずに、再投資していたとしたら、基準価格は今頃、2万円になっていますよ、という意味になるわけです。

ということは、これが発売された時に1万円分、購入していた人は、今解約すると2万円、戻ってきます。

1万円のプラスです。

分配金を受け取らずに再投資した場合、1万円のプラスになるということです。

では、先程の分配金を、もらっていた人の、受取総額は、いくらでしたでしょうか?

1万4895円つまり、約1万5000円でしたね。

5000円のプラスです。

分配金を、もらった人のプラスは、5000円、分配金を、もらわなかった人のプラスは、1万円、その差は倍あります。

投資額が大きいと、もっと差がでてきます。

もし、1000万円を投資していたとしたら、分配金をもらった人は、1500万円、分配金を再投資した人は、2000万円です。

500万円もの差が、つくわけです。

ということになりますので、分配金を受け取るタイプというのは、将来的に資産形成がしたい人にとっては、効率が悪いということになるわけです。

なぜ、効率が悪いのかというと、それは、複利が関係してきます。

複利って聞いたことは、ありますか?

福利は、利息が利息を生んで、雪だるま式に、増えていってくれるというのが、複利です。

分配金を再投資したのが、まさに複利です。

分配金を受け取らずに、再投資することは、利息が利息を生んでいるということなります。

利益が利益を生んでいるので、効率よく、増えていくから、分配金を受け取らない人の方が、増えているわけです。

ところが、分配金をもらってる人は、利益を、既にもらっているわけですから、そのもらった利益に関しては、もう働いてくれないわけですよね。

だから効率が悪くなる、ということになります。

なので、お小遣いをもらいたい人だったら、毎月分配型も良いかもしれません。

しかし、そういう方でも、今は、もっと良い方法があります。

それは、証券会社によっては、毎月定額売却サービスというのを、行っている証券会社が、あるからです。

毎月定額売却サービスをしている証券会社は、SBI証券、楽天証券、SMBC日興証券、セゾン投信、ありがとう投信です。

確かこの5社が行っていますが、他にも探してみれば、あるかもしれません。

定額売却サービスを利用すると、毎月自分が、受け取りたい金額を、自分で決められます。

毎月分配型の商品だと、毎月もらえる分配金は、自分で決められません。

運用会社が分配金の金額を、決めるからです。

ところが、定額売却サービスを使えば、例えば、月10万円を受け取りたいなと思えば、月10万円と自分で指定が、できます。

しかも、そのための手数料は、無料です。

1円もかかりません。

毎月分配型の商品は、基本的に手数料が高いですし、分配金の金額も、自分で決められません。

それに対して、定額売却サービスであれば、そもそも手数料が安い商品を、自分で選べるわけです。

手数料が、安い商品を選びつつ、定額売却サービスを使えば、自分の好きな金額で、受け取れることができますし、定期売却サービスを使う時の、手数料も無料です。

投資信託の手数料のことを、信託報酬といいますけど、そもそも信託報酬が、安いものを選んでおけば、この毎月分配型を使うよりも、手数料が、かなり抑えられるということですね。

なので今や、お小遣いが欲しい方も、毎月分配型ではなくて、分配金がでない、信託報酬が安いインデックスファンドで、定額売却サービスで受け取っていく方が、効率が良いという風になってきました。

ということで、時代遅れな投資信託3選、まとめてみますと、

・購入時手数料がかかる

・信託期間が決まっている

・毎月分配型

ですね。

こうしたものは、効率よく資産形成をしたい方にとっては、今では、合わないかなという風になってきています。

それで、どういう商品を、購入すればいいのかというと、この逆の商品を選べば、いいわけです。

購入手数料がかからない、信託期間が無期限、毎月分配型ではない、無分配型を選ぶといいですよということになります。