こんばんは。鬼塚祐一です。

コンサルティングをしていると、プルデンシャルのドル建て保険に加入してる方が、沢山いらっしゃいます。

そして、

「継続しようか?解約しようか?迷っていてます。」

という、ご相談が多いです。

なぜ、迷っていらっしゃるのか?

「ドル建て保険よりも、投資信託、例えば、つみたてNISAや、イデコの方が、効率がいいんじゃないか?」

と考え、ネットで検索して、その方がいいんじゃないかという気持ちが強くなっていらっしゃいます。

そのため、相談が多いのです。

また、鬼塚のYou Tube動画を見ている方で、例えば、

「今まさに、プルデンシャル生命のドル建て保険を勧められて、どうしよう?」

と悩んでいる方も、いらっしゃるかと思います。

ということで、プルデンシャル生命のドル建て保険を、徹底検証してみたいと思います。

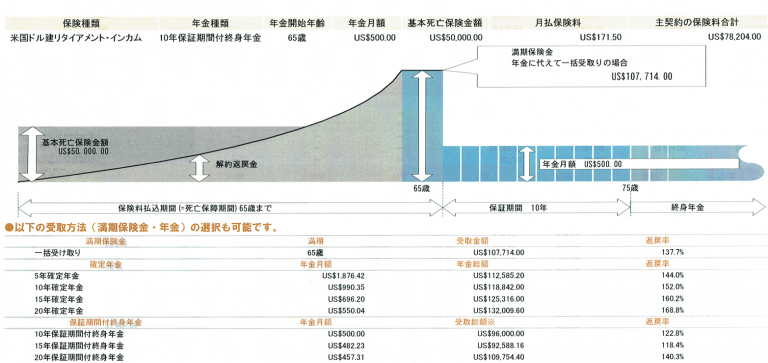

まず、プルデンシャル生命のドル建て保険が、具体的にどんな商品なのか、中身を知る方が理解しやすいと思いますので、説明します。

おそらく、提案される時に、

「米国ドル建リタイアメント・インカムが良いよ。」

と勧められている確率が、高いかなと思います。

ですので、プルデンシャル生命のドル建て保険の中でも、米国ドル建リタイアメント・インカムを使って、お話をします。

今回は、米国ドル建リタイアメント・インカムに実際に加入している方が、ブログに契約内容をアップされていたので、その事例でお話します。

この方は、27歳の時に、加入されたそうです。

保険料は、65歳までの38年間、払っていきます。

いくら払うかというと、月々171ドル50セント。

171ドル50セントを、38年間払っていき、支払い総額は、7万8204ドルを、払うということですね。

支払い終えた後は、どうするかというと、満期で一括で、保険金を受け取ってもいいですし、年金として受け取ってもいいですよ、という商品です。

今回は、一括で受け取ったら、いくらになるのかを、計算します。

10万7714ドル受け取れます。

支払ったのは、7万8204ドルに対して、10万7714ドルですから、結構増えてますよね。

どのぐらい増えてるか?

10万7714ドル ÷ 7万8204ドル = 1.37

払った分よりも、約37%増えている、ということになります。

ドルだと分かりにくいので、円に換算します。

仮に1ドル100円だった、としましょう。

1ドル100円だと、782万円払って、1077万円、戻って来きます。

1077万円 − 782万円 = 295万円

約300万円のプラスです。

ということで、普通の銀行の預金に預けておくよりは良いから、プルデンシャル生命のドル建て保険を検討している、あるいは、加入したという方が、沢山いらっしゃいます。

相談に来られる方は、米国ドル建リタイアメント・インカムに、加入した理由は、お金を増やしたいという、目的が、基本的に多いです。

米国ドル建リタイアメント・インカムのメリットは、

・預金よりも増える

・円建ての貯蓄型の保険よりも増える

です。

利率がいいというところが、メリットです。

「お金を増やすのが、目的だったら預金より増えるし、米国ドル建リタイアメント・インカムでいいのでは?なぜ、わざわざ、鬼塚に相談する人がいるのか?」

と思われたかもしれません。

それは、なぜなのか?

最初に少しお話した、NISAやイデコです。

NISAやイデコは、中身は投資信託で運用しています。

そして、相談者される方は、

「投資信託で運用した方が、増えるのでないか?」

というのを、ネット上や、本や、雑誌、新聞を見て、思ったわけです。

仮に投資信託を開始するにしても、元手の資金が、必要ですよね。

プルデンシャル生命のドル建て保険を解約して、解約返戻金を元手に当てるわけです。

また、プルデンシャル生命のドル建て保険に、毎月払っている保険料は、ざっくりでいうと、月に1万7000円を払っている計算になります。

その1万7000円も、つみたてNISAに回した方が、いいんじゃないかとか?という風に考え始める人たちが、相談に来るということですね。

投資信託で運用すると、どれぐらい増えるのか?

例えば、ドル建て保険は、1ドル、100円で言えば、月に1万7150円、払っているわけです。

これを、ドル建てではなく、投資信託で、38年間、運用したらいくらになるのかを、シミュレーションしてみましょう。

私のホームページにある、ツールを押すと、シミュレーションツールが、出てきまます。

毎月の積立額に1万7150円を、入力します。

運用期間のところに、38年間と入力します。

次に、期待リターンのところです。

投資信託で運用し、どれぐらいのリターンが得られるか?

一般的に投資の世界では、長期で続けると、6%程度のリターンが、得られるという風に言われております。

なので今日は、その6%を使って、計算をしたいと思います。

そうすると、いくらになるでしょうか?

2887万円という結果です。

これが、投資信託で運用した場合です。

では、先程の、米国ドル建リタイアメント・インカムを、見てみましょう。

1077万円ですよね。

その差は、1810万円ということに、なるわけです。

この結果を見ますと、

「あら、投資信託のほうが、いいのかしら?」

と考える人が、増えてくるのも、なんとなくお分かりいただけるのでは、ないでしょうか。

なぜ投資信託に比べると、プルデンシャル生命のドル建て保険が、あまり増えないのか?

このプルデンシャル生命のドル建て保険の中身が、何で運用されているのかが分かると、その答えもおのずと、分かってきます。

実は、債券で運用されています。

債券って、聞いたことありますか?

債券の代表的なものに、国債というものが、あります。

国債というのは、文字通り国が、発行する債券のことです。

つまり、アメリカの債券は、アメリカという国が、発行している債券、ということです。

投資の世界で、債券と、株式は、2大投資対象市場と言われています。

株式は、なんとなく分かると思います。

上がったり下がったり、変動が激しい。

株式は、ハイリスクハイリターンなんです。

それに対して、債券は、国債、つまり国が発行しますから、会社と比べて信用力が高いです。

安心安全というイメージです。

つまり、ローリスクなのです。

その変わり、リターンも低いので、ローリスクローリターンなのが、債券です。

つまりこの米国ドル建リタイアメント・インカムの中身が、債券で運用されていて、ローリターンだから、投資信託に比べると増えない、ということになるわけです。

投資信託で運用する場合、債券のものと、株式のものを、組み合わせるのが、基本のやり方です。

投資信託は株式を入れるから、債券だけの米国ドル建リタイアメント・インカムに比べると、高いリターンが期待できます。

もし、このプルデンシャル生命のドル建て保険に加入していて、今後、投資信託に変えたい、という場合は、どうしたらいいのか?

比較シミュレーションしてみましょう。

どういう、シミュレーションをするのか?

例えば、プルデンシャル生命のドル建て保険を中途解約すると、為替ルート次第ではあるとは思いますが、割と早めに解約すると、元本割れしますよね。

元本割れしてまで、解約した方がいいのか、どうかと悩むかと思います。

その時は、まず、プルデンシャル生命のドル建て保険を続けた場合に、65歳で受け取れる、金額を確認します。

次に、解約返戻金を投資信託に回し、毎月払っていた保険料も、投資信託に回した場合に、65歳で受け取れる金額を計算します。

すると、どちらが多いのか、簡単に比較できます。

このように、きちんと、計算すると、客観的に、どうしたらいいのかが判断できるようにあります。

また、

「払い済みにするのは、どうかな?」

と悩んでいる方もいると思います。

その場合も、比較すればいいわけです。

カスタマーセンターに電話すると、払い済みにした場合の、解約返戻金の推移表が、送ってもらえるかと思います。

それを確認します。

それから、払い済みにすると、毎月の保険料は、払わなくなりますよね。

そのお金を、投資信託に回し、毎月積立投資した場合のシミュレーションをします、

仕上げに、

・投資信託で65歳に受け取る金額

・プルデンシャル生命のドル建て保険を払済みにした場合の65歳時の受取額

を合計します。

そして、

・継続した場合

・解約した場合

・払い済みにした場合

の、3つのパターンを比較して、一番手取りが多くなるものを、選べばオーケーと考えることが出来ます。

こういう比較をすると、冷静に、どうすべきかが判断しやすいのかな、という風に思います。

ちなみ、今回の事例で利用した保険設計書は、だいぶ前のものです。

今よりも利率が、高い時のものになります。

これから、新規で、プルデンシャル生命のドル建て保険に加入する場合、以前よりも、利率が低いので、事例のようには増えません。

そうしたことも、考慮に入れながら、加入するのかどうかを、検討していただくといいのかなという風に思います。