こんにちは、鬼塚祐一です。今、個人型確定拠出年金iDeCo(イデコ)が注目を浴びています。

老後資金を貯めながら、税金まで安くできる、ハイブリッドな制度です。

今年から、公務員や主婦の方も加入できるようになりました。

「イデコってしたほうがいいの?」という質問も増えてきています。

イデコとは、どういうものなのか?

徹底検証していきましょう。^^

目次

イデコは金融機関選びがとても重要!

イデコは、どの金融機関を選ぶかがとても重要です。

といっても、たくさんあるので迷ってしまいますよね。^^

イデコの金融機関を選ぶ基準は2つあります。

1つめは、口座管理手数料が安いところを選ぶ、ということです。

実は、口座管理手数料は、金融機関によって、ずいぶんと違います。

安いところだと年間2004円、高いところだと7000円以上もします。

安いところだと、

・SBI証券

・楽天証券

・大和証券

・損保ジャパン日本興亜アセットマネジメント

・第一生命

・イオン銀行

などがあります。

2つめは、イデコの商品ラインナップが充実しているかどうか、です。

そこで信託報酬が安い商品を選ぶのがポイントです。

引かれる手数料が低いほど、あなたが得られるリターンは増えてくれます。^^

信託報酬とは、運用中にかかる手数料のことです。

0.2%ほどの商品があれば、2%以上かかるものもあります。

この2つを押さえた金融機関を選ぶことで、将来の資産の増え方がずいぶんと違ってきますよ。

イデコのメリット

イデコで所得税と住民税が安くなる

イデコは、掛け金が全額、所得控除できます。

つまり、所得税と住民税が安くなる、ということです。

では、いったいどのくらい税金が安くなるのか、一緒にみていきましょう。^^

まず、企業型確定拠出年金等に加入しているサラリーマンの方や公務員の方です。

イデコの掛け金の上限は、月1万2千円あるいは月2万円になります。

お勤めの会社の年金制度によって掛け金が異なるので、一度確認してみてくださいね。^^

まず、掛け金が月1万2千円の場合です。

たとえば、課税所得が300万円だとしましょう。

すると、イデコで2万8800円も税金が安くなることになります。

かなりお得ですね~。^^

次に、掛け金月2万円の場合です。

課税所得が多いほど、お得になる税金も増えていますね。

そして、企業年金に加入していないサラリーマンの方や、主婦の方はこのようになります。

掛け金の上限は、月2万3千円です。

そして、個人事業主の方は、こちらです。

掛け金上限は、6万8千円になります。

なんと、最低でも10万円以上税金が安くなります!

つまり、個人事業主の方が、イデコでもっとも税金をお得にすることができる、ということです。

お金を貯めながら、税金もこれだけお得にできる制度は、他にはありません。

節税しながら、さらに効率良く貯めていく方法は、こちらに書いていますよ。^^

イデコ運用中にかかる利益は非課税

投資信託で得られた利益は、通常、税金が引かれます。

どのくらい引かれると思いますか?

なんと、20%も引かれてしまいます。

仮に、100万円の利益が出たとしましょう。

そこから、税金として20万円も引かれてしまう、ということです。

ところが、イデコだと運用中は非課税なので、まったく税金がかかりません。

この20万円が、丸々受取れるというわけです。^^

イデコのデメリットとは?

60歳までお金を引き出せない

イデコは、原則60歳までお金を引き出せません。

しかし、イデコの目的は老後資金ですよね。

ということは、引き出せないので強制的に貯めれる、と考えることもできます。

デメリットでもあり、メリットにもなるのではないでしょうか。^^

イデコの加入期間が通算して10年以内の場合、受取開始年齢が遅くなる

イデコの加入期間が短いほど、受取れる年齢が遅くなります。

たとえば、加入期間が

8年以上だと、年金を受取れるのは61歳からになります。

6年以上で62歳から、4年以上で63歳から、2年以上で64歳から受取れます。

加入期間1ヶ月以上だと65歳から受取れます。

イデコの加入期間が短い方は、受取れる時期をきちんと確認しておきましょう。^^

イデコと個人年金の違いを比較

イデコも個人年金も、税金の優遇が受けられる

お金を貯めながら税金も安くできる、という点は、イデコも個人年金も共通です。

では、どのぐらい税金が安くできるのか?

前提条件として、課税所得が400万円で、月2万円ずつ積み立てた場合でみてみましょう。

まず、個人年金だと、1万800円安くすることができます。

1万円戻ってくると、おトクに感じますよね。^^

これが、イデコだと、いくらになるのでしょうか?

なんと、7万2000円も安くなります。

個人年金より6万円以上もおトクになりました。

このように見てみると、イデコのほうが、税金の優遇が大きいことが分かりますね。^^

個人年金は破たんリスクがある

個人年金は、保険会社が破たんした時に、全額守られない可能性があります。

たとえば、2008年にリーマンショックがあり、大和生命が破たんしてしまいました。

このときに、貯蓄型保険に加入していた人はどうなったと思いますか?

なんと、最大で43%も保証が減らされてしまいました。

もし300万円入る予定だとしたら、171万円しか戻ってこないということです。

一方、イデコで積み立てたお金は、金融機関が破たんしたとしても、全額守られるしくみになっています。

イデコで保育園料金が安くなることも!?

保育園料金がどのように決まっているかご存知ですか?

住民税をいくら納めているか、で決まります。

ということは、住民税が安くなれば、保育園料金も下がる可能性がある、ということです。

それが可能になるのが、イデコです。

イデコは、掛けた金額に応じて、所得税と住民税が安くなります。

住民税が安くなって、保育園料金が1つ下の区分に入ることができれば、保育料が安くなります。

たとえば、イデコで月2万円積立すると、住民税が2万4000円安くなります。

すると、年収によりますが、保育園料金が月3000円ほど安くなる場合があります。

年間にすると、3万円以上安くなる、ということです。

これが、住宅ローン控除やふるさと納税では対象外です。

イデコならではのメリットです。

税金が安くなり保育料も安くなる、これは使わない手はないですね。^^

母子家庭です。イデコを活用したほうがいいですか?

イデコの最大のメリットは、所得税と住民税が安くなる、というところです。

ただ、母子家庭の方のなかには、現在、住民税が免除になっている方がいらっしゃいます。

この場合、イデコのメリットを享受できないことになります。

そうなると、イデコでなく、別の方法で貯めていくという方法もあります。

たとえば、NISAというものがります。

所得税や住民税は安くなりませんが、運用益が非課税になります。

NISAの非課税期間は、5年間です。

しかし、ロールオーバーという制度を使えば、10年間非課税で運用ができます。

他にも、ジュニアNISAというものもありますよ。

ジュニアNISAだと、さらにメリットが大きくなります。

なんと、20年間も非課税になります。

そのため、住民税が免除になっている場合は、イデコでなくNISAを検討するものよいのではないでしょうか。

はじめてでもスタートできるNISAの活用法は、こちらに詳しく書いていますよ。

自衛官ならではのiDeCo活用法

防衛省共済組合の貯金金利が大幅に低下!ちょっと困ったことになることが予測されます。

防衛省共済組合の貯金金利が2017年4月から低下しました。

まず3月までの金利はこちら。

・普通貯金0.99%

・定額積立1.99%

・定期貯金2.46%

一般的な銀行預金と比べると、ずいぶん高いですよね。

では、4月からどれくらい金利が低下したのか?

・普通貯金0.49%

・定額積立0.99%

・定期貯金1.23%

なんと、半分に減ってしまいました。

この金利では、ちょっと困ったことになることが予測されます。

日本銀行が物価を2%ずつ上げていこうとしているのを、何となくニュースなどで聞いたことがありませんか?

どういうことなのかを説明しますね。

たとえば、今、このロレックスが100万円で販売されています。

https://item.rakuten.co.jp/gmt/1000000600019/?scid=af_pc_etc&sc2id=af_101_0_0

しかし、来年は、2%値上がりするので、102万円になります。

10年後には、122万円になってしまう、ということです。

では、防衛省共済組合の定期貯金に100万円預けていたらどうなるでしょうか?

金利は先ほどお話したように、1.23%です。

10年後に113万円になります。

13万円の利息がついてくれたので、まぁ、嬉しいですよね。

ただ、ロレックスを買うことが出来ますか?

ロレックスは122万円になっているので、残念ながら、買うことが出来ませんよね。

言いかえるとお金の価値が目減りしてしまったわけです。

つまり、1.23%の利率では、お金を増やすどころか、むしろ、減ってしまうということです。

今までの防衛省共済組合の貯金金利であれば、問題はありませんでした。

定額積立1.99%、定期貯金2.46%ですから、2%の物価上昇に対応できていました。

ところが、4月からは金利が低下してしまっています。

でもご安心下さい。

自衛官の方が効率よくお金を増やす方法がちゃんとありますよ。^^

それは、投資信託を活用する、というものです。

金融の世界では、投資信託で長期で運用をしていくと、6%のリターンが得られると言われています。

これなら、2%の物価上昇がクリアできますね。

さらに、個人型確定拠出年金iDeCo(イデコ)を使えば、掛けたお金が全額所得控除されます。

戻ってくる税金分、リターンが増えると考えることができます。

自衛官ならではのイデコ活用法は、こちらでマスターできますよ。^^

自衛官の貯蓄はNISAも併用すると良いワケ

自衛官も利用できるイデコには、ある弱点があります。

それは、毎月の積立額に上限がある、ということです。

自衛官の方は月1万2千円までしか積立ができませんし、ボーナス時の増額も出来ません。

しかし、NISAと併用すれば、まったく問題ありませんよ。^^

月3万円、ボーナス時に10万円増額、というようなことも可能です。

また、NISAにも弱点はあります。

確定拠出年金みたいに所得税と住民税が安くなってくれる、というメリットはありません。

つまり、確定拠出年金とNISAは併用することで、弱点を補い、両方のメリットを享受することができるわけです。

自衛官がiDeCoとNISAで3000万円貯める方法

3000万円あれば、退職金や若年給付金を使い切ったとしても、老後は安心して生活していくことが出来ますよ。

どのような方法かというと、投資信託の積立です。

実は、投資信託を、よりお得に、積立できる方法が2つあります。

まず、ひとつは、個人型確定拠出年金iDeCo(イデコ)です。

もうひとつはNISAです。

そのNISAと個人型確定拠出年金iDeCo(イデコ)を併用して投資信託の積立をすることで、効率よく貯蓄を増やすことが可能です。

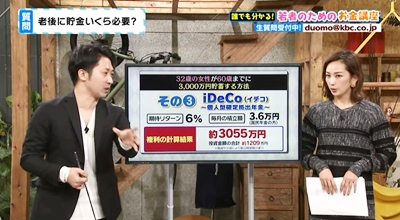

たとえば、34歳の方が月2万円積立していくとしましょう。

ボーナスのときに夏10万円、冬10万円上乗せして積立します。

積立は55歳の定年退職まで続けます。

金融の世界では一般的に、投資信託で長く運用すると、年利6%のリターンが得られると言われています。

では、34歳から月2万円、ボーナスで10万円の積立をしていくと、55歳のときにいくらになると思いますか?

1806万円です。

退職後は、再就職をしたとしても収入が激減するでしょう。

ですから、積立は止めて、この1806万円を元手に投資信託での運用を続けていきます。

すると、65歳のときに3234万円になってくれます。

これで退職金や若年給付金を使い切っていたとしても、老後は安心ですね。^^